BC monitorea fuerte ajuste del sector construcción: "Tiene grados importantes de interconexión con el resto de la economía"

La presidenta del Banco Central dijo que el endeudamiento y la carga financiera de los hogares se han mantenido relativamente estables, pero advirtió sobre un repunte de las deudas asociadas a tarjetas de crédito.

- T+

- T-

La presidenta del Banco Central, Rosanna Costa, advirtió hoy que “existen focos de vulnerabilidad en empresas de menor tamaño, donde se registran aumentos de la morosidad entre aquellas que reprogramaron deudas durante el momento más complejo de la pandemia y entre aquellas que accedieron a las facilidades especiales de crédito”.

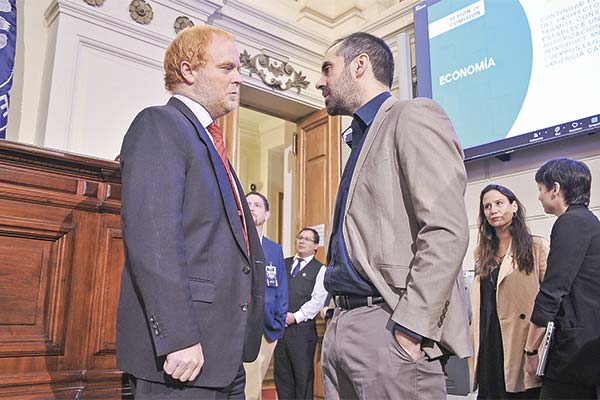

Durante la presentación del Informe de Estabilidad Financiera del segundo semestre de 2022 ante la comisión de Hacienda del Senado, la titular del instituto emisor indicó que, por sectores, se destaca “el deterioro de la situación financiera en el rubro inmobiliario y de la construcción".

Costa señaló a los senadores que el banco está mirando con atención “el fuerte ajuste” que ha experimentado el rubro inmobiliario y de la construcción. Agregó que este “es un sector relevante, no solo por su tamaño, sino que también porque tiene grados importantes de interconexión con el resto de la economía, ya sea a través del canal real o financiero”.

Sostuvo que las empresas de estos sectores han experimentado aumentos significativos de sus costos que con una demanda débil ha significado en el sector inmobiliario residencial, al tercer trimestre de este año, a una caída de 52% anual en las ventas de viviendas nuevas, con precios que también han descendido en lo más reciente.

Asimismo, añadió que, en el segmento no residencial continúa el rebalanceo generado por los cambios estructurales que ha enfrentado el mercado del trabajo, a través del teletrabajo y el comercio electrónico. Esto ha llevado a que, al primer semestre, la tasa de vacancia de oficinas se mantuvo elevada, mientras que la de locales comerciales se redujo y la de bodegas permanece en niveles mínimos.

La titular del Banco Central, que fue acompañada en la presentación por la gerenta de la División de Política Financiera, Rosario Celedón, dijo que si bien se han producido episodios de insolvencia y reorganización de empresas del sector inmobiliario, “las medidas prudenciales que se han construido a lo largo de los años, junto con un otorgamiento prudente de créditos, han permitido a la banca acomodar de manera apropiada la incubación de riesgos”.

Informe de Estabilidad Financiera del Banco Central muestra preocupación por situación de constructoras e inmobiliarias

Costa expresó que para el sector de empresas en su conjunto, al segundo trimestre de 2022, el endeudamiento alcanzó un 119% del PIB, similar a lo registrado a fines del año previo y menor al máximo que se observó al inicio de la pandemia. "Los descalces respecto del dólar, en general, permanecen acotados, contribuyendo a que el impacto de la depreciación del peso haya sido reducido sobre los resultados de las empresas. De hecho, sus niveles de rentabilidad y cobertura de intereses se han recuperado en los últimos trimestres", dijo.

Hogares

La presidenta del Banco Central dijo que el endeudamiento y la carga financiera de los hogares se han mantenido relativamente estables. No obstante, advirtió que se ha observado un repunte de las deudas asociadas a tarjetas de crédito.

“Este cambio en el tipo de deuda tiene mayor riesgo, pues este tipo de créditos rotativos de menor plazo aumentan la sensibilidad de los deudores frente a cambios en las tasas de interés, aumentando el impacto sobre su carga financiera”, señaló. Con todo, sostuvo que el impago permanece bajo el promedio histórico, “aunque la morosidad continúa aumentando en la cartera de consumo, siendo esto más pronunciado entre deudores de ingresos bajos”.

El informe indicó que, en agosto, la mediana de la razón deuda a ingreso mensual se ubicaba en 3,9 veces para el total de hogares, con una cifra de 3,4 para los hogares de menores ingresos. En este último caso, dicha deuda estaba compuesta, principalmente, por deudas de consumo. En los hogares de ingresos altos, la mediana de la razón deuda a ingreso llegaba a 16,8 veces, destacando la mayor relevancia del crédito hipotecario. Respecto de la carga financiera, esta promediaba en torno a 22% del ingreso mensual de ambos grupos.

Bancos

Costa señaló que el sector bancario se presenta resiliente, con riesgos contenidos y elevados niveles de provisiones, liquidez, capital y rentabilidad. "Si bien la morosidad ha aumentado algo, sigue en niveles bajos y las provisiones son suficientes de monedas es acotado, lo que, sumado a niveles adecuados de liquidez, ha permitido a la banca sobrellevar el incremento de la volatilidad", indicó.

Salida de capitales de residentes

La presidenta del Banco Central manifestó que la economía chilena continúa en una fase de normalización de los desbalances acumulados en 2021. "En este contexto, se han moderado las salidas de capitales de residentes, pasando de flujos acumulados anuales de más de US$15 mil millones, a cerca de US$5 mil millones en septiembre de este año. Asimismo, se han comenzado a reducir las brechas de actividad acumuladas en años anteriores y se ha observado un esfuerzo relevante de ajuste fiscal. Todo esto configura un escenario donde, acorde con las proyecciones del escenario central del IPoM de septiembre, hacia 2024 la economía retomará tasas de expansión acordes con su potencial", dijo.

Costa reiteró que una vulnerabilidad importante proviene de un mercado de capitales que no ha logrado recuperar su profundidad y rol estabilizador frente a las presiones financieras externas. Todo ello tras los retiros producidos durante la pandemia de los fondos de pensiones.

"Pese a los avances en la resolución de los desequilibrios acumulados, este continúa con una menor capacidad para proveer financiamiento de largo plazo y requiere de esfuerzos adicionales para restaurar su rol amortiguador de shocks en el sistema financiero", sostuvo.

Agregó que es "relevante que se prioricen medidas y políticas orientadas hacia favorecer un ahorro estable de largo plazo. Más allá de los desafíos que impone esta coyuntura, un mercado de capitales sólido y profundo es un aporte significativo al desarrollo económico, porque, entre muchas cosas, permite disponer de financiamiento para proyectos públicos y privados, al mismo tiempo que ayuda a mitigar el impacto de los shocks externos. En este sentido, tan clave como evitar medidas que vuelvan a deteriorar el mercado de capitales, es no sumar tensiones innecesarias que restrinjan su capacidad de absorber noticias externas", reflexionó.